영풍·MBK파트너스의 공개매수에 대응할 시간이 많지 않은 최윤범 고려아연 회장측은 자금 마련을 위해 메리츠증권, 베인캐피탈, 한국투자증권, 한화그룹, 콜버그크래비스로버츠(KKR) 등 전방위 접촉에 나서고 있다. 다만 베인캐피탈·KKR 같은 글로벌 사모펀드(PEF) 운용사의 경우 경영권 분쟁 중인 기업에 대한 투자를 꺼리고, 한화그룹도 순환출자와 배임 이슈로 인해 극도로 부인하고 있어 여전히 여의치 않은 상황이다.

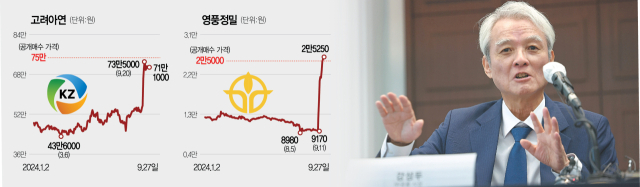

27일 한국거래소에 따르면 고려아연 주가는 0.28% 내린 71만 1000원에 거래를 마쳤다. 최 회장측의 대항공개매수 윤곽이 나오지 않고 점점 코너로 몰리는 분위기가 반영됐다.

베인캐피탈의 참여는 아직 불투명한 상태다. 지난 26일 고려아연 건이 투자심의위원회를 통과하지 못한 것으로 알려졌다. 이달 29일 다시 투심위를 개최할 수 있다는 관측도 있다. 일각에서는 공개매수를 위한 예치금이 국내 금융기관에 마련됐다는 이야기도 시장에서 돌았다.

다만 경영권 갈등을 겪고 있는 한미그룹에서도 베인캐피탈과 KKR의 등판설이 있었지만 결국은 모습을 나타내지 않았다. 특히 최윤범 고려아연 회장의 경우 글로벌 PEF를 끌어들이려면 사실상 경영권을 담보로 맡겨야 한다는 점이 부담이다.

이 때문에 고려아연은 메리츠증권을 찾아 3000억 원의 긴급 자금지원을 요청했고, 메리츠는 지난 26일 투심위를 개최해 결정을 내렸다. 메리츠의 경우 영풍·MBK에서의 MBK 같은 역할 보다는 한국투자증권의 부담을 덜어주는 수준으로 예상된다. 눈에 띄는 부분은 메리츠증권은 지난 3월 MBK에 홈플러스 인수금융 리파이낸싱으로 1조3000억 원을 지원해준 관계라는 점이다.

최 회장이 대항공개매수를 하려면 늦어도 다음달 2일에는 시작해야 공개매수를 저지할 수 있다. 고려아연이 최근 기업어음(CP)을 발행해 4000억 원을 조달하기로 결정한 것도 결국 대항공개매수를 위한 자금 마련 성격이 아니겠냐는 분석도 나온다. 이 자금을 한화에너지에 빌려주고 한화에너지가 이 자금을 SPC에 출자해 대항 공개매수에 뛰어드는 시나리오다. 고려아연은 이번 CP 발행이 운영자금 마련을 위한 입장이라고 밝혔지만 시장에서는 결국 경영권 방어를 위한 자금으로 활용될 수 있다는 시각이 우세하다.

또 다른 공개매수 종목인 영풍정밀(036560) 주가는 1.2% 오른 2만 5250원에 장을 마쳤다. 영풍·MBK가 공개매수 가격을 높인 지 이틀 만에 공개매수가 위로 올라선 것이다.

영풍정밀은 고려아연 지분 1.85%를 갖고 있어 이번 경영권 분쟁에서 숨어 있는 ‘키포인트’로 꼽힌다. 영풍·MBK 측이 영풍정밀 경영권을 확보하면 고려아연 의결권 3.7%를 차지하는 효과를 가져오기 때문이다.

영풍정밀 지분은 장형진 영풍 고문 측이 약 21%, 최 회장 측이 약 35%를 보유하고 있다. 최 회장 측은 15% 지분을 더 가져오면 과반이 된다. 공개매수가 이상인 2만 6000원을 가정해도 400억~500억 원을 들이면 가능하다. 만약 고려아연 지분을 현재 공개매수가인 75만 원에 매입하려면 2873억 원이 든다. 고려아연 측의 최창근 명예회장, 최창규 회장, 유미개발 등은 영풍정밀 지분을 담보로 대출을 받고 있지 않아 주식담보대출 여력도 있다.

영풍·MBK는 영풍정밀 공개매수에서 최대 1710억 원을 투입해 684만 801주(약 43.43%)를 확보하는 것이 목표다. 최소 확보 물량은 없이 공개매수에 응모한 주식을 전량 매수한다.

영풍정밀은 시가총액이 약 4000억 원으로, 고려아연(약 14조 7000억 원)에 비해 상대적으로 가벼운 종목이다. 영풍정밀의 소액주주 비중은 약 36.47%로 기관투자가 비중이 높은 고려아연에 비해 개인투자자가 많다. 투자은행(IB) 업계 관계자는 “공개매수에 응하기보다 장내에서 매도하는 게 더 유리하다는 인식이 반영된 것 같다”며 “MBK가 영풍정밀은 공개매수가를 더 올릴 수 있다는 기대감도 반영됐다”고 말했다.

강성두 영풍 사장은 이날 기자 간담회에서 “(최 회장 측의) 지분율이 낮아 대항공개매수 구조가 잘 안 나온다”며 “고양이 피하려다 호랑이 만나는 꼴이 안 되도록 하셨으면 좋겠다. 불법 요소가 있는 일은 정말 안 하셨으면 한다”고 직격했다.

한편 고려아연에 따르면 미국 에너지 안보 분야 싱크탱크인 SAFE는 최근 링크드인에 MBK의 공개매수를 ‘적대적 인수 시도’로 규정하며 글로벌 핵심 광물 공급망에 악영향을 미칠 수 있다고 우려했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

garden@sedaily.com

garden@sedaily.com