금호석유화학이 금호리조트를 인수할 것으로 보인다. 금호석유화학은 경쟁자보다 최소 500억 원 높은 가격을 써 내며, 금호가(家)자존심을 지키겠다는 의지를 보였다.

20일 투자은행(IB)업계에 따르면 금호리조트 매각 주간사인 NH투자증권과 안진회계법인은 전날 본입찰 결과 2,500억 원 가까이 써낸 금호석유화학을 최종 우선협상대상자로 선정했다. 나머지 경쟁후보인 라인건설·화인자산운용·칸서스자산운용·VI자산운용은 1,500억~2,000억 원 대에 근접한 가격을 냈다. 인수 대상은 36홀 회원제 골프장인 아시아나컨트리클럽(CC)과 중국 웨이하이 골프리조트, 경남 통영마리나리조트·설악리조트·화순리조트·제주리조트 , 워터파크인 충남 아산스파비스로 구성된다. 인수후보들은 경기도 용인시에 위치한 아시아나CC에 높은 가치를 부여했다.

경쟁입찰에서 이례적으로 가격차이가 컸던 배경에는 주로 재무적 투자자가 입찰에 응한 것과 달리 금호석유화학은 전략적 투자자이면서 오너 박찬구 회장의 뚝심이 작용했다는 후문이다.

박 회장은 형 박삼구 전 금호 아시아나 회장이 그룹 자구책의 일환으로 아시아나 항공을 내놓을 당시부터 아시아나CC 인수에 관심을 가져왔다. 업계에서는 현대산업개발이 인수 협상을 할 때도 금호 리조트 인수 후보로 물망에 올랐던 것으로 보고 있다.

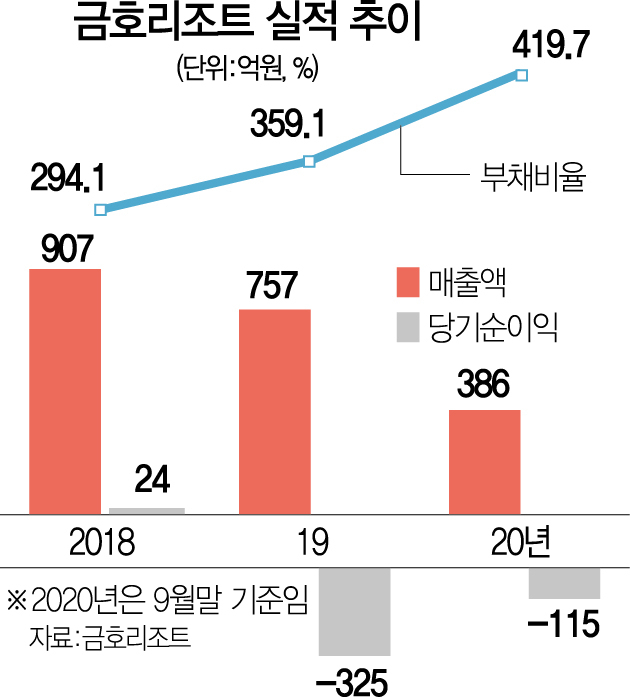

반면 철저히 냉정한 시각으로 금호리조트를 바라본 경쟁자들은 예비 실사 과정에서 재무적 취약점을 근거로 인수가를 책정했다. 한 관계자는 "알려진 것과 달리 실사 결과 아시아나CC에 추가로 투자할 자금 규모가 상당했고 이를 반영해 인수가를 낮춰 잡았다"고 전했다.

아시아나CC는 운영자금으로 50억 원, 신규 유상증자로 200억 원 가량이 추가로 필요하고 중국에 있는 웨이하이 골프장에도 자금 지원이 필요하다. 또한 금호리조트에 150억 원을 빌려준 일부 기관투자자가 대주주 변경 시 상환을 요구하고 있어 협의를 하거나 새로 차입을 해야 하는 실정이다.

최근 골프장 거래가 활황세고 가격이 오르고 있지만, 아시아나CC는 대중제 골프장으로 변경해 수익을 올리기 어려운 상황이다. 기존 회원들이 강하게 반발하고 있고 회원권 시세가 처음보다 3배 이상 올랐다. 대중제로 전환하려면 회원권을 사들여야 하는데 회원들은 아시아나CC의 장부 가격으로 되사는 방안에 반대하고 있다.

반면, 아시아나CC는 수도권에 있는데다 영동고속도로에서 양지IC에 맞닿아 있어 늘어난 골프수요를 감당하기 적합하다는 의견도 많다. SK하이닉스 등 주변 기업의 수요도 높을 것이라는 전망이다. 아시아나CC가 위치한 처인구의 공시지가는 주변보다 높은 시세를 형성하고 있고 내부에 개발 가능한 유휴부지도 있어 가치는 더욱 상승할 것이라는 게 부동산업계의 예상이다.

/임세원 강도원기자 why@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >