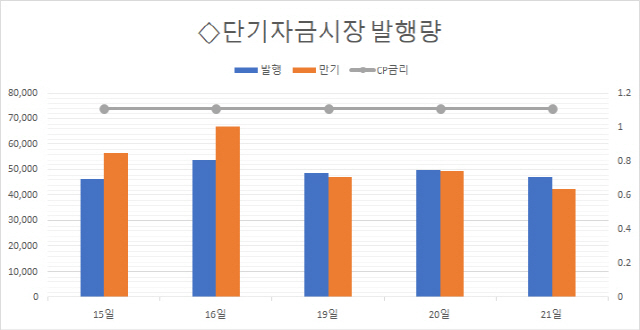

홈플러스가 재무건전성 확보에 고삐를 조이고 있습니다. 점포매각으로 확보한 현금을 이용해 전날 만기가 돌아온 기업어음(CP) 100억원을 상환했습니다.

홈플러스는 올해 안산점을 시작으로 대전둔산, 탄방, 대구점을 잇따라 매각하며 유동성 확보에 주력해왔습니다. 현금흐름이 나빠지면서 2015년 사모펀드 MBK파트너스가 인수 당시 활용한 차입금을 계속 안고 있지요. 지난해 차환한 인수금융 차입금 잔액은 약 2조1,500억원입니다.

약 7,760억원에 이르는 상환전환우선주(RCPS)는 전날이 만기일이지만 차입약정에 따라 상환을 유예한 것으로 보입니다. 인수금융을 제외하고도 지난해 국제회계기준 도입에 따라 4조5,000억원이 넘는 대규모 리스부채까지 계상됐습니다.

지난 5월말 기준 홈플러스가 상환해야 하는 총차입금(리스부채 제외)은 2조3,400억원으로 CP 1,500억원, 전자단기사채 100억원, 단기 은행차입금 300억원, 장기 은행차입금 2조1,500억원 등으로 구성돼 있습니다. 1년 내 만기가 도래하는 차입금은 10.8% 가량인 2,532억원입니다. 대부분 만기가 장기화돼있고 미사용 여신한도가 2,550억원 가량 남아있는 등 유동성 대응 능력은 아직 충분한 것으로 보입니다. 올해 보유자산을 잇따라 매각하면서 약 2조원 가까운 현금도 확보할 예정입니다.

문제는 신종 코로나바이러스 감염증(코로나19) 여파로 현금흐름이 크게 나빠졌다는 점입니다. 비대면 채널로 소비 이동이 빨라지면서 마진이 낮은 온라인 매출 비중이 지속적으로 증가하고 있습니다. 홈플러스는 올해까지 약 5,745억원에 달하는 사용권자산을 손상차손 인식했습니다. 향후 지출해야 하는 임차료 대비 기대 수익이 크지 않다는 의미입니다. 점포를 잇따라 매각하면서 단기적으로 대규모 현금이 유입됐지만 미래 실적이 감소하고 임차료가 증가해 비용 부담이 늘어날 가능성도 있습니다.

이같은 전망을 반영해 국내 신용평가사들은 지난달 홈플러스의 단기신용등급을 기존 A2에서 A2-로 한 단계 하향 조정했습니다. 적극적인 자산 매각과 세일즈리스백(매각 후 임차) 방식을 활용해 자금을 확충하고 있으나 업태 매력도가 저조하고 인수금융, 리스부채 상환 부담으로 잉여현금창출여력이 낮다는 분석에서입니다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com