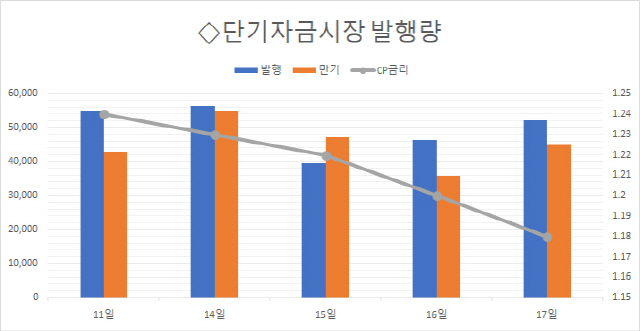

분기말을 앞두고 단기자금 이탈에 대한 우려가 있지만 아직까지 가시화되지는 않는 분위기입니다. 일반적으로 분기말에는 단기자금 이탈이 늘어나면서 변동성이 커지는 시기입니다.

특히 이번 9월말의 경우 추석 연휴가 껴있어서 카드 대금, 성과급 지급 등을 위한 기업과 금융권의 대규모 자금 수요가 예정돼 있습니다. 올해처럼 추석 연휴와 3·4분기말이 겹쳤던 2017년과 2018년의 경우를 보면 단기자금 지표인 머니마켓펀드(MMF) 흐름이 ‘V’자 곡선을 나타냈습니다.

다행히 지난 1·4분기말같은 극단적인 시장 경색은 없을 것으로 보입니다. 시중에 자금이 풍부하고 투자 수요가 견고한 영향이지요. 당시 유동성 위기를 야기한 증권사들 역시 단기물 위주 조달에서 장기CP, 회사채 등으로 자금 조달을 다각화하며 건전성을 확보하고 있습니다.

기업들의 신용 위험을 보여주는 CD금리와의 스프레드도 100bp(1bp=0.01%포인트)에 육박하던 3월말과 달리 25bp 전후를 유지하며 안정세를 이어가는 중입니다.

전체적인 발행량이 늘어난 가운데 장기 기업어음(CP)도 꾸준히 늘고 있습니다. 신용리스크 없이 낮은 금리로 회사채와 비슷한 효용을 가졌기 때문이지요.

올해 초 회사채 발행을 준비하다가 CP로 발걸음을 돌린 코리아세븐이나 부산롯데호텔, 한라 등이 이런 사례입니다. 현대캐피탈도 지난해 말 신용등급이 떨어지면서 5,000억원 규모 CP를 24~40개월 만기로 찍었습니다. 발행시 필요한 신용등급이 비교적 촘촘한 장기신용등급(20단계·AAA~D)과 달리 12단계(A1~D)로 느슨하기 때문인데요. 이때문에 신용도가 한단계 떨어지거나 신용 전망이 부정적이더라도 단기신용도엔 영향을 주지 않는 경우가 많습니다.

수급 부담으로 다소 스프레드가 늘어난 회사채 시장도 무난하게 흘러가고 있습니다. 특히 9월은 저신용등급(A0등급 이하) 사채 만기가 가장 많은 달로 월간 최대인 1조4,000억원어치가 몰려 있어 부담이 크지요. 현대일렉트릭(267260), 쌍용양회(003410)공업 등 일부 실적 방어에 성공했거나 업황이 좋은 기업들은 회사채 시장을 다시 찾아 차환 발행을 해갔습니다. 폴라리스쉬핑(BBB0, 하향검토)은 만기가 돌아온 500억원어치 회사채 중 200억원을 자체상환하고 나머지 물량을 산업은행의 신속인수제도를 통해 상환하기로 했습니다. 만기 물량의 90%는 산업은행이 인수하고 나머지 10%는 기업이 상환하는 구조로, 전환사채(CB)를 발행해 30억원 상환자금을 확보할 계획입니다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com