CJ대한통운(000120)이 7년만에 사모채 시장을 찾아 자금을 조달했다. 올해 신종 코로나바이러스 감염증(코로나19) 여파로 매출이 상승하면서 운전자금 목적으로 조달한 단기자금을 상환해 차입구조를 장기화하려는 목적이다.

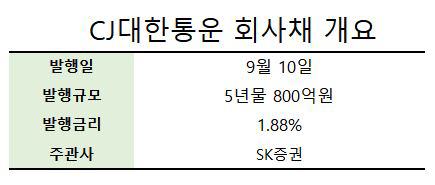

11일 투자은행(IB) 업계에 따르면 대한통운은 전날 사모회사채 시장을 찾아 800억원 규모 회사채를 발행했다. 5년 만기물이며 발행금리는 1.881%다. 자기등급민평금리(1.827%) 대비 소폭 높은 수준이다.

일부 운영자금을 제외하고 대부분 만기가 돌아오는 기업어음(CP)과 은행 대출 등 단기차입금을 차환하는 목적이다. CJ(001040)대한통운의 총차입금은 2·4분기 연결기준 약 3조6,654억원으로 이중 1조3,600억원을 내년 상반기까지 갚아야 한다.

CJ대한통운의 재무부담은 최근 몇 년간 크게 늘어났다. 국내외에서 이어진 대규모 설비투자(Capex) 때문이다. 회사는 2016년 이후 곤지암메가허브터미널, 서브터미널 자동화 투자, 통합물류센터 구축 등으로 매년 약 1조3,000억원의 자금을 사용해왔다. 해외 사업을 확장하면서 CJ로킨(중국), CJ스피덱스(중국), 센츄리로지스틱스(말레이시아), CJ다슬(인도), CJ아이씨엠(중동) 등 약 1조원을 들여 글로벌 물류사들의 지분도 인수했다.

특히 올해는 코로나19 여파로 국내 매출이 늘면서 운전자금 부담도 커져 단기차입 비중이 지난해 말 대비 약 2.75배 늘어난 상황이다. 투자 성과가 본격적인 실적 개선으로 이어지기까지 시간차가 있는 만큼 기존 차입금 만기를 연장하는 방식으로 재무건전성을 확보하려는 의도로 풀이된다.

올해 코로나19 여파로 글로벌 경기 위축 등 부정적 전망이 짙어지자 많은 기업들은 앞다퉈 금융시장 변동성에 대비하고 있다. 금융감독원에 따르면 국내 10대 기업의 현금 보유량은 올해 45조원 가량 증가했다. 회사채 순발행액은 28조4,660억원으로 지난해 같은 기간 27조6,616억원을 넘어섰다.

차입금 만기를 장기화하려는 움직임도 빨라지고 있다. GS EPS와 LG이노텍(011070), 현대건설(000720)이 창사 이래 처음으로 10년 만기 장기물을 발행했다. 대신증권(003540), 대우건설(047040), SK디스커버리(006120), SK(034730), 하나에프앤아이, 현대제철(004020) 등도 단기자금 상환을 위해 회사채 시장을 찾아 자금을 조달했다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com