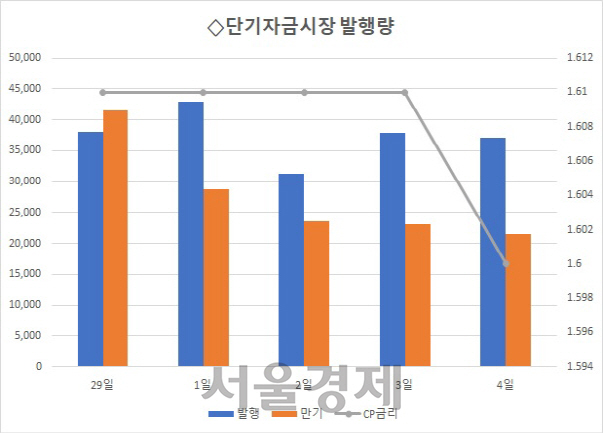

한국은행 금융통화위원회에서 기준금리를 0.5%로 인하한지 일주일이 지났지만 단기금융시장 금리는 여전히 높은 수준입니다. 기업들의 신용 위험도를 보여주는 척도인 CP와 CD의 금리 차는 전일기준 80bp(1bp=0.01%포인트)로 2008년 금융위기때와 비슷한 수준을 이어가고 있습니다.

신종 코로나바이러스 감염증(코로나19) 여파로 반사이익을 얻은 CJ대한통운(000120)은 전날 400억원어치 CP를 발행하는 등 회사채에 이어 단기금융시장에서도 활발한 자금조달을 이어가고 있습니다. 회사는 지난달 이사회를 열고 금융기관 차입한도와 CP 발행한도를 각각 3,500억원, 1,500억원씩 증액하기로 결정했지요. 자금시장에서 공격적으로 유동성을 확보해 운영자금을 마련하겠다는 의도로 보입니다.

그러나 자금시장 금리가 여전히 높아 올해도 금융비용부담이 상당할 것으로 예상됩니다. CJ대한통운은 지난해에도 -1,256억원의 금융손실을 냈습니다. 세부적으로 살펴보면 금융비용(1,816억원) 중 이자비용만 무려 1,282억원으로 전체 비용의 70%를 차지했습니다. 작년 영업익이 3,072억원이었다는 점을 고려하면 회사가 벌어들인 돈의 42% 가량이 이자비용으로 지출되고 있는 셈이지요.

그나마 실적 상승이 예상되는 CJ대한통운은 사정이 좀 낫습니다. A3-급인 대한해운과 SK텔레시스는 여전히 단기자금에 4.9~5.2% 이자를 부담하고 있습니다. 기업들의 펀더멘털 악화 우려로 비우량등급 기피 현상이 심화된 것이 가장 큰 이유인데요. 이같은 현상은 신용리스크를 더 크게 반영하는 회사채 시장에서 더 뚜렷하게 나타나고 있습니다.

전일 GS건설(006360)은 회사채 발행을 앞두고 1,000억원 규모로 진행한 수요예측에서 210억원의 유효 주문을 받아 미달이 발생했습니다. 절대금리밴드를 제시해 금리메리트를 어필했음에도 부정적인 건설업황과 낮은 신용도(A0)에 대한 부담이 컸던 것으로 풀이됩니다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com