신종 코로나바이러스 감염증(코로나19) 확산이 전 세계 주식시장에 큰 충격파를 던지고 있다. 주가가 급락하면서 흔히 ‘공포지수’라고 불리는 변동성지수(VIX)가 40을 웃돌 정도로 급등했다. VIX는 지난 1990년 이래 평균 19를 기록해왔고 2월 중순 수치는 14에 불과했다. VIX는 미국 스탠더드앤드푸어스(S&P) 500 지수옵션의 향후 30일간의 변동성에 대한 시장의 기대를 양적으로 표시한 지수다.

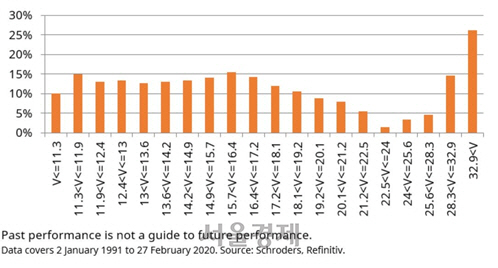

코로나19의 확산 양상이 앞으로 어떻게 전개될지 단언할 수는 없지만 과거 공포지수 상승기에 주식시장이 어떤 성과를 냈는지 살펴보는 것은 가능하다. 이러한 공포 상황에서 시장의 반응은 매도로 나타났다. 그러나 역사적으로 그것은 잘못된 선택이었다. 과거 VIX가 상이한 백분위 수에 속했을 때 S&P 500지수가 어떤 성과를 냈는지를 통해 이를 알 수 있다. 예를 들어 전체 기간 중 5%는 VIX가 11.3 미만이었고 5%는 11.3에서 11.9 사이였다. 이러한 세분화로 의미 있는 데이터를 도출해낼 수 있다. 현재 VIX는 40을 웃돌아 역사상 최상위 구간에 속하게 됐다. 그러나 이는 역사적으로 볼 때 최적의 매도 시점이 아니라 용감한 투자자들이 최상의 수익률을 올렸던 구간이다. 평균적으로 S&P 500 지수는 VIX가 32.9선을 돌파한 후 12개월 동안 25%를 초과하는 수익률을 기록했다.

공포지수가 급등할 때 우리는 과거를 통해 배울 점이 있다. 예로 100달러를 S&P 500 주식에 전액 투자해 30년(1990년 1월~2020년 1월) 동안 유지한 포트폴리오의 연간 수익률은 9.2%(비용 제외)에 달했지만, 동일한 조건으로 VIX가 최상위 구간에 진입할 때마다 주식을 매도하고 현금을 보유했다가 VIX가 하락하면 재매수하는 방법으로 매일 리밸런싱을 실시한 포트폴리오의 연간 수익률은 6.7%(비용 제외)로 더 낮았다. 전자가 후자인 매도와 매수를 반복하는 포트폴리오에 100달러를 투자한 것에 비해 2배 이상 높은 가치로 불어나 있었던 것을 기억하자. 모든 투자에서 과거의 성과가 미래의 수익률을 보장하지는 않는다. 하지만 역사는 우리에게 공포가 고조된 시기가 기대했던 것 이상으로 주식투자를 위한 적기였음을 알려주고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >