유가증권시장 상장을 염두에 두고 공격적으로 시장점유율 확대에 나선 현대오일뱅크의 재무 우려가 확대되고 있다. 신종 코로나바이러스 감염증(코로나19) 여파로 수익성이 약화된 데다가 M&A에 따른 대규모 투자로 직접 현금지출이 급증했기 때문이다.

한국신용평가는 16일 정유업계의 재무안정성이 악화된 것과 관련해 향후 투자계획에 따른 재무부담의 변동을 신용등급에 반영하겠다고 밝혔다. 코로나19 사태와 유가 및 증시 상황이 글로벌 경제에 미치는 파장에 따른 재무여력 변화 등도 검토한다.

정유사 전체의 신용등급에 부정적 요소가 강해졌다는 얘기인데 현대오일뱅크도 피해가기 힘든 모습이다. 회사는 지난해 이미 조정부채비율 161.3%, 조정순차입금/EBITDA 4.0배를 기록하면서 신용평가사가 제시한 하향 검토 요인을 충족했다. 현재 현대오일뱅크의 신용등급은 정유4개사 가운데 가장 낮은 ‘AA-’다.

현금흐름은 약화하는데도 지출 규모는 계속 확대되고 있다. 회사는 이달 초 코람코자산신탁과 손을 잡고 SK네트웍스의 직영주유소와 임차주유소 총 302개를 인수하는 계약을 마쳤다. 코람코자산신탁이 3,001억원, 코람코에너지플러스리츠가 9,652억원, 현대오일뱅크가 668억원을 부담하는 구조다. 현대오일뱅크는 코람코가 매입한 직영주유소 199곳을 10년간 임대 운용하고 임차주유소 103개는 직접 인수한다.

시장은 현대오일뱅크의 공격적인 행보를 유가증권시장 상장을 염두한 것으로 해석하고 있다. 업계의 한 관계자는 “현대오일뱅크는 현대중공업그룹 지배구조 개편에서 자금줄을 담당하는 회사”라며 “아람코 지분 양도 절차가 마무리됐으니 적당한 때에 다시 상장을 검토할 것”이라고 내다봤다. 주유소 302개 투자 역시 IPO의 속도를 내겠다는 포석이라는 것이다.

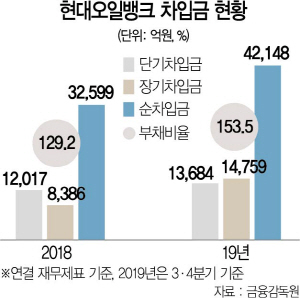

하지만 공격적 투자가 코로나19 사태와 맞물리면서 재무구조의 악화로 이어져 악재가 되고 있다. 주유소 자산 인수와 보증급 지급, 부동산 펀드 출자 등에 현대오일뱅크는 2,200억원가량을 쓴다. 신규 임차 지점이 늘어나면서 약 5,000억원 규모의 리스부채도 발생할 것으로 전망된다. 현대오일뱅크의 지난해 3·4분기 기준 부채비율은 153.5%로 3년 전(112.1%)보다 늘었다. 정제마진도 줄면서 당기순익이 전년 동기 대비 67.9%나 줄었다. 이에 따라 회사의 총차입금은 4조7,139억원으로 이 가운데 30%에 해당하는 1조3,684억원 규모의 차입금을 올해 상환해야 한다. 1,700억원 규모 회사채도 만기가 돌아온다. 여전히 우량하지만 그래도 나빠지는 재무구조가 IPO 등의 발목을 잡을 수 있는 셈이다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com