GS(078930)그룹이 발전 부문의 회사채 발행을 늘리고 있다. 주력 사업인 정유 부문이 부진하자 발전에 대한 투자를 확대해 안정적 이익을 유지하려는 포석에서다.

30일 투자은행(IB) 업계에 따르면 GS그룹 발전 부문 계열사인 GS EPS는 다음달, 많게는 2,500억원 규모의 회사채 발행을 추진한다. 만기 3년·5년물로 한국투자증권·NH투자증권·KB증권·삼성증권이 주관을 맡았다. 만기 상환이나 발전소 설비 투자 등에 쓰인다.

GS EPS는 민자 발전사로 지주사인 ㈜GS가 지분 70%를 보유하고 있다. LNG 복합화력발전소 4기와 바이오매스발전기, 연료전지 및 태양광 발전시설을 운영한다. 당진 4호기가 지난 2018년부터 본격 가동되면서 매출이 크게 늘었다. GS EPS의 지난해 3·4분기 기준 매출액은 7,254억원, 당기순익은 1,008억원에 이른다. 영업이익률도 16.3%다.

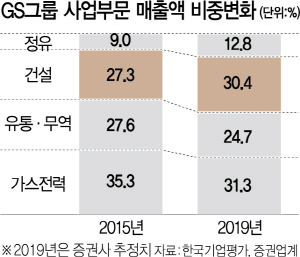

GS그룹의 주력은 정유다. 하지만 최근 주춤하고 있다. 유가와 정제 마진 하락이 지속되고 있는 게 이유다. 실제 지난해 9월 말 기준 정제마진(평균)은 배럴당 4.4달러로 25%(전년 동기 대비)나 떨어지면서 영업이익은 1조원이 깨졌다. 3·4분기 영업이익은 7,851억7,300만원에 불과하다. 반면 설비투자가 이어져 차입 규모는 늘었다. GS칼텍스는 오는 2021년 가동을 목표로 연산 70만톤 규모의 올레핀(플라스틱·합성섬유·합성고무의 소재) 생산설비를 짓고 있다. 이렇다 보니 자본지출 규모는 지난해 1조1,000억원에서 올해 1조6,000억원까지 증가할 것으로 전망된다. 스탠더드앤드푸어스(S&P)는 GS칼텍스의 차입금 규모가 2018년 3조1,000억원에서 올해 말 3조8,000억원까지 불어날 것으로 예상하면서 신용등급 전망을 ‘안정적’에서 ‘부정적’으로 낮췄다.

정유 부문이 주춤하자 GS그룹도 발전 부문에 대한 투자를 늘리고 있다. GS엔텍은 창사 이후 처음으로 500억원 규모의 공모 회사채를 발행했다. GS엔텍은 정유·화학가스 플랜트의 주요 설비와 복합화력발전소 핵심장치인 배열회수장치를 제작하는 계열사다. GS칼텍스도 다음달 만기가 돌아오는 회사채 상환 등을 위해 최대 2,500억원 규모의 공모채를 발행한다./김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com