지난해 하반기에 BBB급 회사채를 통한 자금조달은 희비가 엇갈렸다. 수요가 미달 돼 신용도가 낮은 기업은 자금조달에도 애를 먹었다. 그랬던 BBB급 회사채의 조달시장에도 서서히 볕이 드는 모습이다.

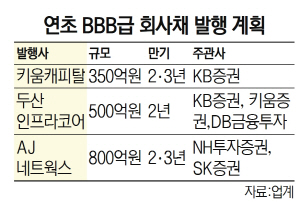

9일 투자은행(IB) 업계에 따르면 두산인프라코어(042670)는 이날 500억원 규모 회사채 발행을 위해 진행한 수요예측에서 총 740억원의 자금을 모집했다. 만기는 2년 단일물로 사전청약 규모만큼 증액해 발행하기로 했다.

전날 키움캐피탈도 350억원 규모 회사채 발행을 위해 진행한 수요예측에서 총 940억원의 자금을 모집했다. 이밖에 AJ네트웍스(095570)(BBB+)와 대한항공(003490)(BBB+)도 각각 800억원, 1,000억~2,000억원 규모 수요예측을 앞두고 있다.

일단 올해 BBB급 회사채 가운데 첫 발행을 한 키움캐피탈과 두산인프라코어가 비교적 높은 경쟁을 기록하면서 시장은 조심스럽게 투자심리 회복을 기대하고 있다. 대부분 증권사의 고유계정으로 담아갔다는 것을 고려하면 짧은 만기와 높은 금리 매력으로 운용자산에 편입하거나 리테일 수요로 팔려나갈 것으로 보인다.

다만 시장에서의 수급 상황은 여전히 녹록지 않다는 분석도 있다. 하위 등급 회사채를 주로 담아가던 파생결합상품 및 헤지펀드 시장이 작아져 수요가 저조한 탓이다. 많은 기업의 실적이 악화할 것으로 전망되면서 기업 펀더멘털과 리파이낸싱에 대한 우려도 높다. IB업계의 한 관계자는 “BBB 등급인 키움캐피탈과 두산인프라코어가 포문을 성공적으로 열었지만 여신과 건설업종의 성장성에 따라 투자가 몰린 것이지 하위등급 회사채에 대한 투자심리가 전체적으로 회복됐다고 보기 어렵다”며 “금리에 따라, 업종에 따라 차별적인 장세가 나타날 것”이라고 분석했다.

한편 저금리 고착화와 경기침체, 일부 기업실적 악화 등의 영향으로 지난해 하반기부터 비우량 회사채에 대한 투자심리는 급격하게 얼어붙었다. 대개 하위 등급의 회사채는 재무적 위험성을 감수하고 상대적으로 높은 금리를 받기 위해 투자한다. 하지만 회사채의 발행금리가 낮아지면서 위험을 감내할 정도의 투자 유인이 줄었다. 대한항공·한진·한화건설·폴라리스쉬핑 등 비우량기업들은 회사채 모집에 실패하기도 했다. /김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com