갈 곳 잃은 시중 뭉칫돈이 A등급 우량 회사채에 이어 BBB등급 비우량 회사채로 몰리고 있다. 저금리 기조에다 주식·부동산 등 자산시장의 부진이 이어지면서 상대적으로 안정적 수익원인 저신용도 회사채까지 인기를 끌고 있는 것으로 분석된다.

13일 투자은행(IB) 업계에 따르면 한화건설은 조만간 500억원 규모의 회사채를 발행한다. 조달자금은 운영자금 및 차환 등에 사용할 것으로 알려졌다. 수요가 몰리면 1,000억원 안팎으로 증액하는 방안도 검토하고 있다. 한화건설 회사채의 신용등급은 BBB+ 수준이다. 매년 한두 번 공모채 시장을 찾는 한화건설은 지난해 이례적으로 세 차례의 공모채 발행으로 총 2,090억원을 조달했다.

비우량 BBB등급 회사채에 자금이 몰리는 것은 풍부한 유동성 대비 발행 물량 부족, 낮은 시중 금리, 증시·부동산 등 자산시장 불안과 같은 삼박자가 들어맞았기 때문이라는 분석이 나온다. IB 업계의 한 관계자는 “상대적으로 투자할 만한 BBB급 회사채 자체가 없기 때문에 매물 품귀 현상이 일어나고 있다”며 “시중 금리가 여전히 낮은 상황이고 주식시장 침체가 이어지면서 증권사 리테일 고객 입장에서 마땅한 투자처가 없는 것도 이유”라고 전했다

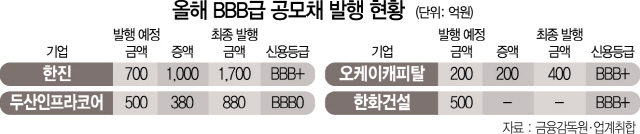

실제 올해 BBB급 발행사는 대부분 대기업 계열사다. BBB급인 만큼 상대적으로 부채가 많거나 실적이 부진한 편이다. 하지만 최근 수요예측에서 우량 회사채와 마찬가지로 대규모 뭉칫돈이 몰렸다. 대표적 BBB등급인 두산인프라코어도 지난달 500억원 공모채 수요예측에서 1,790억원이 들어왔다. 발행액도 880억원까지 늘렸다. 조달금리 역시 민간 평균 금리보다 낮은 4.673%로 결정됐다. 한진(BBB+) 역시 700억원 모집에 2,430억원의 수요가 몰리며 1,000억원까지 증액을 검토하고 있다. 아프로파이낸셜그룹 계열사인 오케이캐피탈(BBB+)도 200억원 모집에 980억원의 수요가 들어오며 400억원까지 증액 발행한다고 이날 밝혔다.

한편 A등급을 포함한 1월 일반 회사채 발행 금액은 약 6조7,000억원으로 2012년 수요예측제도가 도입된 후 사상 최대치를 기록했다.

/박호현기자 greenlight@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

greenlight@sedaily.com

greenlight@sedaily.com